本篇文章1741字,读完约4分钟

经过记者王砚丹

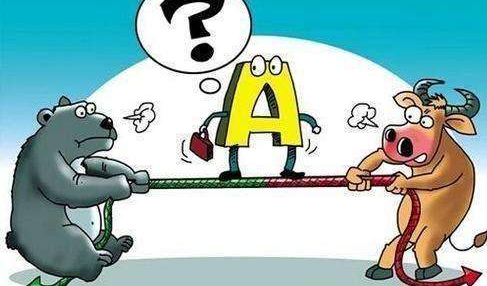

多年来,兴业证券上市之路终于看到了曙光。 6月25日(本周五,证券监督管理委员会发审委员会将审查兴业证券的首次申请。 兴业证券顺利上市后,a股证券公司板块团队将扩大到14家,兴业证券也将成为本轮ipo重启以来的第四家上市证券企业。

募捐主要用于增设营业基地

兴业证券,目前注册资本为19.37 福建省财政厅持有企业股份5亿3300万股,占企业总股东的27.51%,为企业控股股东。 2007年~2009年,兴业证券实现归属于母公司股东的净利润20.38亿元、2.67亿元和11.55亿元,折合每股利润1.64元、0.14元和0.60元。

根据企业昨晚公布的招股书申报表,兴业证券此次在上海证券交易所发行不超过2.63亿股,发行后总股本不超过22亿股。 募集资金会增加企业的全部资本。 第一,用于增设营业网点,提高经纪业务的机构覆盖和市场占有率水平。 它还用于扩大投行规模、开展直投业务、开展融资融券等创新业务、调整自营规模、增资兴业期货等。 / br// h// br// h /发行价格或低于10元[/br// h/]/br// h// h///h/]有趣的是 当时业界预计其融资规模将达到60亿元。 但现在与过去相比,由于前期a股市场暴跌,去年ipo上市后上市的三大证券商股,即光大证券( 601788,收盘价16.39元)、招商证券) 600999,收盘价21.59元),华泰证券) 601688 再加上

根据昨天的收盘价计算,光大证券、招商证券、华泰证券分别比发行价优惠22.25%、30.35%、28.25%。 特别值得一提的是,由于4月以来的下跌,华泰证券一个月前网络限售股解禁时,股价已有20%以上的跌幅,包括明星基金经理王亚伟在内的网络销售股东全灭。

不愿透露姓名的证券公司领域分析师向记者表示,在目前的市场环境下,兴业证券不能像去年的光大证券、招商证券以及今年年初的华泰证券那样高估值发行 “光大证券发行时,上证指数正好达到去年全年最高点。 招商证券和华泰证券发行时,上证指数的点位也比现在高。 兴业证券要在现在的市场环境下顺利发行,只能参照现在的光大、招商、华泰的估值,而不是它们发行时的估值。 另外,考虑到这三种证券的发行价目前大幅低于发行价,特别是华泰证券上个月刚刚绞死了参与网上销售的机构们,兴业证券的发行价最终很可能低于目前证券公司的板块平均估值。 2009年20倍的市盈率估计,兴业证券的发行价格每股最多将达到12元左右。 ”

另一位私募股权人士直言,兴业证券的发行价格可能低于10元。 这是因为企业今年的业绩不容乐观,抑制了估值。 兴业证券的招股书上也写道:“由于今年股市波动较大,进入持续调整期,今年1~5月的企业净利润比去年同期下降45.73%。 如果行情持续减弱,企业各项业务的盈利水平将受到很大影响。 ”

按每股12元估算,兴业证券最多只能募集31.56亿元资金。 发行价低于10元的,兴业证券仅是中信证券( 2003年1月上市,发行价4.50元) ),7年来首次发行价低于10元的证券股。 / BR// HR// BR// HR /进入企业的股价对/ BR// HR// BR// HR// HD// HD// HD /市场的兴业证券的反应很淡, 目前,参与兴业证券的上市公司首位为交大昂立、华域汽车、厦工股、龙溪股,持股数分别为6760万股、6240万股、4875万股、3042万股,但昨日这4家股价持平,最大交大昂立也为3.3万股。

但兴业证券上市后,这些股东无疑将获得丰厚的投资回报。 以交大昂立为例,6760万股兴业证券股初始投资价7800万元,折合每股1.15元,兴业证券发行价达到每股12元,交大昂立持有的兴业证券市值将超过8亿元,投资收益率接近10倍。 / br// h// br// h// br// h// br// br// br// br// h /转载时,请联系“每日经济信息”。 未经《每日经济信息》授权,严禁转载和镜像,违者必须追究。 / BR// HR// BR /每次预约都要打电话[/BR// HR// BR// HR//北京: 010-58528501上海: 021-61283003

标题:“兴业证券周五上会 发行价或创七年来券商股新低”

地址:http://www.china-eflower.com/zhxw/74.html